Вложения России в облигации США: различия между версиями

IgorSPb (обсуждение | вклад) мНет описания правки |

|||

| Строка 36: | Строка 36: | ||

| | | | ||

| | | | ||

| | | 10,8 | ||

| | | 12 | ||

| | | 12,1 | ||

| | | 13,7 | ||

| | | 14,5 | ||

| 13,2 | | 13,2 | ||

|- | |- | ||

Версия от 03:19, 26 августа 2019

Весьма устойчив миф, согласно которому Россия якобы вкладывает все свободные деньги в экономику США, вместо того, чтобы инвестировать в собственную экономику. В качестве базы для такого мифа используются новости типа «Россия увеличила вложения в американский долг во-о-от на столько миллиардов долларов». Миф распространён в том числе в патриотическом лагере, например депутат Госдумы Евгений Фёдоров использует это как доказательство отсутствия у России суверенитета.

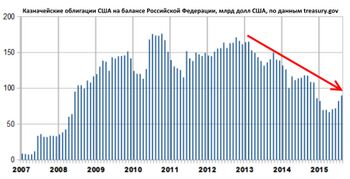

Миф легко разбивается, если напомнить, что в 2013 году объём вложений составлял свыше 160 млрд долларов, а к 2016 году он опустился ниже 100 млрд.

Причина, по которой Центробанк РФ вообще держит часть международных резервов в казначейских облигациях США, проста: для обеспечения международной торговли и для выплат по внешним долгам нам нужна значительная подушка безопасности, причём именно в долларах. Хранить же доллары безопаснее всего именно в казначейских облигациях, все другие формы хранения или менее ликвидны,[1] или менее надёжны.

Тем не менее в результате ухудшающихся отношений между Россией и США, Центробанк РФ продолжает рекордными темпами избавляться от американских долговых обязательств. Так по итогам августа 2018 года Россия практически выбыла из списка держателей американского госдолга, заняв 54-ю строчку. Тем временем доля драгоценных металлов в международных резервах РФ достигла рекордных 18 процентов, вплотную приблизившись к долларовым вложениям.[2]

Источники данных

Американцы публикуют данные о вложениях разных стран в казначейские облигации США на сайте Казначейства. [3] Вот здесь находятся данные за последний год, а здесь история с 2000 года.

В таблице ниже приведены данные по вложениям России в казначейские облигации США с 2007 года[2], в млрд долларов США.

| Дек | Ноя | Окт | Сен | Авг | Июль | Июнь | Май | Апр | Мар | Фев | Янв | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2019 | 10,8 | 12 | 12,1 | 13,7 | 14,5 | 13,2 | ||||||

| 2018 | 13,2 | 12,8 | 14,6 | 14,4 | 14,1 | 14,9 | 14,9 | 14,9 | 48,7 | 96,1 | 93,8 | 96,9 |

| 2017 | 102,2 | 105,7 | 105,0 | 103,9 | 105,4 | 103,1 | 102,9 | 108,7 | 104,9 | 99,8 | 86,3 | 86,2 |

| 2016 | 86,1 | 86,6 | 74,6 | 76,5 | 87,5 | 88,2 | 90,9 | 88,2 | 82,5 | 86,0 | 87,6 | 96,9 |

| 2015 | 92,1 | 88,0 | 82,0 | 89,1 | 89,9 | 82,1 | 72,0 | 70,6 | 66,5 | 69,9 | 69,6 | 82,2 |

| 2014 | 86,0 | 108,1 | 108,9 | 117,7 | 118,1 | 114,5 | 113,9 | 111,4 | 116,4 | 100,4 | 126,2 | 131,8 |

| 2013 | 138,6 | 139,9 | 149,9 | 140,5 | 136,0 | 131,6 | 138,0 | 143,4 | 149,4 | 153,0 | 164,9 | 164,4 |

| 2012 | 161,5 | 166,2 | 171,1 | 163,5 | 162,9 | 156,2 | 163,8 | 156,3 | 155,4 | 151,1 | 144,8 | 145,7 |

| 2011 | 149,5 | 145,1 | 147,5 | 149,9 | 138,1 | 141,7 | 151,7 | 115,2 | 125,4 | 127,8 | 130,5 | 139,3 |

| 2010 | 151,0 | 167,3 | 176,3 | 173,3 | 173,7 | 175,7 | 168,2 | 126,8 | 113,1 | 120,1 | 120,2 | 124,2 |

| 2009 | 141,8 | 151,4 | 145,9 | 145,1 | 144,9 | 141,3 | 143,3 | 124,5 | 137,0 | 138,4 | 130,1 | 119,6 |

| 2008 | 116,4 | 108,0 | 110,8 | 99,6 | 104,2 | 104,0 | 95,2 | 63,7 | 60,2 | 42,4 | 38,4 | 35,2 |

| 2007 | 32,7 | 33,5 | 33,6 | 31,8 | 31,9 | 35,9 | 33,5 | 11,8 | 7,7 | 7,4 | 8,1 | 8,5 |

По данным Минфина США, Россия сократила в апреле 2018 года свои вложения в американские казначейские бумаги почти в два раза — на 47,5 миллиарда долларов до 48,7 миллиарда.[4] В следующем месяце Россия забрала ещё 33,9 миллиарда долларов и вышла из числа 30 крупнейших держателей госдолга США. [5] По-видимому, это стало ответом на американские санкции против российского бизнеса, введённые в начале апреля.

F.A.Q

Как так получается, что ЦБ РФ держит доллары на балансе? Разве это патриотично?

Держать доллары на балансе приходится из-за необходимости постоянного использования доллара в международных расчётах, а именно:

- Для покупки импортных товаров.

- Для расходов, связанных с продажей углеводородов и прочих российских товаров (транспортировка и т. д.).

- Для выплаты долларовых долгов.

- Для продажи гражданам иностранной валюты, которую они смогут использовать в поездках и т. д.

Если Центробанк резко и полностью избавится от своих долларовых запасов, то, во-первых, усложнится торговля для российских компаний. Во-вторых, выплаты по долгам будут увеличены за счёт отсутствия возможности купить доллары напрямую. В-третьих, спекулянты смогут заработать целые состояния на расшатывании курса рубля.

Вы придёте в обменник и увидите там на табло курс, допустим, в 300 рублей за доллар. Вы спросите Эльвиру Набиуллину, как же так получилось. А она разведёт руками: «Понимаете, уважаемый, мне надо было бы держать на балансе запас долларов, чтобы бить при необходимости спекулянтов по рукам, но по требованию настоящих патриотов я половину долларов поменяла на золото, а вторую половину отдала патриотам, чтобы те построили на них новый завод…»

Но зачем же наращивать объём вложений в доллары?

Собственно, объёмы долларов на балансе ЦБ снижаются. В 2013 году у ЦБ было 140—160 млрд долларов на балансе, на данный момент их осталось меньше 100 млрд.

Сдувать подушку безопасности ещё сильнее смысла нет: пока что значительная часть нашей внешней торговли завязана на доллар, да и выплаты по долларовым кредитам всё ещё существенны — хоть пик выплат мы в 2015 году и прошли.

Золотовалютные резервы России сейчас составляют свыше 400 млрд долларов. Держать четверть резервов в ГКО США представляется вполне оправданной тактикой.

Почему нельзя вовсе отказаться от доллара? Продавать нефть за рубли, торговать с Китаем за юани, а с ЕС — за евро?

Так мы и делаем. Процесс дедолларизации активно идёт.

Через какое-то время при помощи банка БРИКС и прочих новых институтов мы сможем отказаться от доллара почти полностью.

Однако долгосрочные контракты и долгосрочные кредиты никто не отменял. Если какая-нибудь корпорация взяла в 2012 году кредит в долларах на 10 лет, то и платить по нему до 2022 года она будет в долларах, перевести кредит в рубли без серьёзных потерь не получится.

Также надо понимать, что процесс дедолларизации встречает серьёзное сопротивление в нашей бизнес-среде: нефтяники и биржевики, например, отнюдь не горят желанием переходить на рубли. В рыночной экономике у государства возможности давления на бизнес ограничены, поэтому укрощение любителей зелёных бумажек продвигается не так быстро, как хотелось бы.

А у нас действительно так много долгов?

Основная статья: Статистика:Внешний долг России

У государства практически нет долгов, а корпорации пик выплат по внешнему долгу прошли в 2015 году, в 2016 году платить по долгам им надо меньше, и они в целом уже к новой ситуации приспособились. Собственно, золотовалютные резервы России потому и не тают, что мы успешно выдержали удар, который нанесли нам американцы, отлучив нас в 2014 году от долларовых кредитов.

Кстати, благодаря этому удару американцев мы сумели резко ускорить процесс слезания с долларовой иглы. За это нам следует Вашингтон поблагодарить — пусть он вводил санкции и без желания нам помочь.

Если нам так нужны доллары, почему бы не вложить их в отечественные предприятия?

Это вопрос ликвидности. Доллары нужны в том виде, в котором их можно будет моментально использовать.

Проведём аналогию. Допустим, вы ожидаете курьера, который привезёт вам перфоратор для ремонта. Под это дело у вас отложено 5 тысяч рублей. Само собой, было бы гораздо полезнее потратить эти 5 тысяч на, допустим, абонемент в спортзал. Однако если курьер приедет к вам в тот момент, когда у вас в кошельке не будет денег, что вы ему скажете? Погоди, дружок, я за пару лет поправлю здоровье, буду меньше тратить на врачей, и года так через три-четыре тебе заплачу?

Так и с долларами. Само собой, было бы выгоднее вложить деньги в промышленность или в инфраструктурные проекты. Однако деньги Центробанку могут понадобиться в любой момент, поэтому держать их надо там, откуда их можно будет моментально достать.

Зачем же вкладывать деньги в американский долг? Не лучше ли держать их просто в виде долларов?

Держать деньги в виде наличных глупо, хотя бы по той причине, что быстро выбросить на биржу вагон наличных долларов будет непросто, равно как непросто будет и выплатить наличными какой-нибудь очередной платёж по долгу.

В банке? Но любой банк может лопнуть — и в нынешние кризисные времена это даже никого не удивит.

Остаётся только один вариант — в обязательствах Казначейства США. Это самый быстрый и ликвидный способ хранения долларов, какой только может быть. Опять-таки, ПОПС американцы пока ещё не включили, и по своим облигациям они даже платят символические проценты.

Если всё так просто, почему же в СМИ не проводят такого рода ликбезов?

Так называемые «деловые» СМИ в массе своей придерживаются строго прозападной точки зрения и деятельно дружат с нашими банкирами — у которых, в свою очередь, есть серьёзный конфликт интересов с ЦБ. Поэтому я сильно удивлюсь, если в «деловых» СМИ кто-нибудь будет защищать действия ЦБ РФ — владельцы ставят перед этими изданиями обратную задачу.

Есть среди «деловых» СМИ и откровенные распространители дезинформации, которые рассказывают нам откровенную ересь, за которую, по совести, надо лишать лицензии: например, что ЦБ якобы обворовал бюджетников, вложив их денежки в облигации США.

Что же касается обычных СМИ, там профессиональный уровень журналистов настолько низок, что они не имеют ни желания, ни способности разобраться в этой нехитрой истории. Поэтому обычные СМИ — включая самые именитые федеральные издания — бездумно перепечатывают из «деловых» СМИ панические возгласы о том, что ЦБ якобы поддерживает экономику США в ущерб российской.

А как насчёт центробанков других стран?

А центробанки других стран сливают сейчас ГКО США с рекордной скоростью. Им надо и поддерживать нацвалюту, и платить по долгам, а в кризис это сделать не так-то просто.[6]

Россия в этом плане находится в привилегированном положении: мало того, что мы уже успешно прошли пик выплат по долларовым кредитам, так мы ещё и столкнулись с резким падением курса рубля, которое хоть и было весьма неприятно, но всё же сделало нашу промышленность заведомо конкурентоспособной.

Американцы устроили нам своими санкциями импровизированную прививку от кризиса — мы пострадали в 2015 году, но зато сейчас и наш ЦБ и наша промышленность чувствуют себя вполне уверенно.[7]

У других стран такой прививки не было, поэтому их центробанки пытаются и влезть на ёлку, и не оцарапать при этом руки. С одной стороны, им нужна сильная национальная валюта, чтобы платить по кредитам, а с другой стороны, им нужна слабая национальная валюта, чтобы родная промышленность не проиграла конкурентную борьбу. Разрешить это противоречие центробанки могут только за счёт активного сжигания своих резервов — что мы сейчас, собственно, и наблюдаем. По состоянию на март 2016 года казначейские облигации США распродаются с рекордной чуть ли не за 40 лет скоростью.[8]

Не приведёт ли это к тому, что Россия потеряет вложенные в казначейские облигации США деньги?

Не приведёт. Если уж «крякнет» Казначейство США, это будет означать конец игры для доллара — и тогда вместе с нашими долларовыми активами обесценятся и наши долларовые обязательства. То есть мы останемся примерно при своих.

Центробанк России, как и положено порядочному центробанку, старается работать максимально безопасно. Будьте уверены, если бы существовал какой-то более разумный способ распределения резервов, наш Центробанк его бы использовал.

Если бы наш ЦБ был жёстко подчинён Президенту, не действовал ли бы он иначе?

Процитируем фрагмент статьи финансового аналитика Crimsonalter: [9]

| Китай владеет американскими облигациями на 1,23 триллиона долларов, и при этом внешний валютный долг составляет почти 0,85 триллиона долларов. Большая часть этого долга приходится на государственные банки, китайский Центральный Банк и правительство КНР:

http://www.barrons.com/articles/does-chinas-external-debt-pose-a-major-risk-1444726980 Казалось бы, почему бы ЦБ Китая не продать облигации США и не удовлетворить потребность государственного банковского сектора и правительства КНР в валютном финансировании? Второй вопрос: зачем КНР вообще держать валюту в американских облигациях, ведь можно её вложить в китайскую экономику? Второй яркий пример — Венесуэла. Несмотря на то, что в стране — ужас и почти экономический коллапс, валюта обесценивается и все ужасно, все равно Венесуэле принадлежат облигации США на 278 миллионов долларов (данные на 1 января 2016) - http://ticdata.treasury.gov/Publish/slt3d.txt Я ещё раз апеллирую к здравому смыслу: Чавес, Мадуро и его команда — идиоты и вредители? Или опять же, в этой схеме есть смысл? …везде на планете (я взял всего два экстремальных примера любимых патриотической общественностью стран, но их десятки) наблюдается ситуация, когда, с одной стороны, у государства есть резервы, которые хранятся в том числе в валюте США в форме краткосрочных облигаций, но при этом есть и валютные займы, которые государства берут на международном рынке. |

Почему же ЦБ просто не выкупит тогда долларовые долги?

Сам-то ЦБ, равно как и государство, особых долгов не имеет. Корпорации же должны справляться со своими долгами самостоятельно: ЦБ всего лишь помогает им в этом, ненадолго одалживая нужную для выплат валюту. То есть ЦБ даже не тратит на это денег: когда корпорация в итоге разгребает свои проблемы, она возвращает спасшую её сумму обратно в ЦБ.

То же самое относится и к поддержке курса рубля. Здесь ничего выкупить «про запас» просто нельзя, нужно все время держать мощную подушку безопасности.

Не арестует ли США те деньги, которые мы держим в облигациях?

Очень маловероятно. Во-первых, репутационные издержки для США будут очень велики, может даже начаться непроизвольное обрушение доллара. Во-вторых, это даст нам право не выплачивать долги американским банкам, и в итоге Штаты скорее потеряют.

Наконец, давайте не забывать, что арестовать деньги на счету в банке ещё проще, а крупные суммы долларов неизбежно замыкаются именно на американские банки. То есть перевод денег из ГКО на счёт никак не защитит нас от этого риска.

См. также

- Статистика:Внешний долг России

- http://crimsonalter.livejournal.com/68683.html — Кримсональтер. Зачем России американские облигации

- http://crimsonalter.livejournal.com/88386.html — Кримсональтер. Ещё раз про американские облигации и «кредитование экономики США»

- http://fritzmorgen.livejournal.com/827555.html — Олег Макаренко. F.A.Q. по «вложениям» ЦБ в американские облигации

Примечания

- ↑ Облигации США высоколиквидны, то есть могут быть быстро обращены в деньги по рыночной цене. А например, золото в больших (в масштабах государства) количествах без потерь быстро не продашь. Поэтому оно менее ликвидно, чем облигации. [1]

- ↑ До 2007 года на балансе российского ЦБ значимых объёмов американских облигаций не было.

|

[ + ] Экономософия

|

|||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|||||||||||||||||