Золотой запас России

Золотой запас России — запас аффинированного (то есть очищенного от примесей) золота, находящийся в ведении Центрального банка РФ и являющийся частью золотовалютных резервов России.

Россия занимает седьмое место в мире (и 5-е место среди отдельных стран, если исключить Евросоюз) по официально заявленным запасам золота в резервах. По состоянию на 1 февраля 2021 года золотой запас России составлял 2295 тонн.[1]

По итогам 2018 года Российский Центральный банк стал рекордсменом по годовой покупке золота в мире за всю историю человечества, а именно было приобретено 274,3 тонны золота. [2] В I квартале 2019 года Россия также была крупнейшим покупателем золота на мировом рынке. [3]

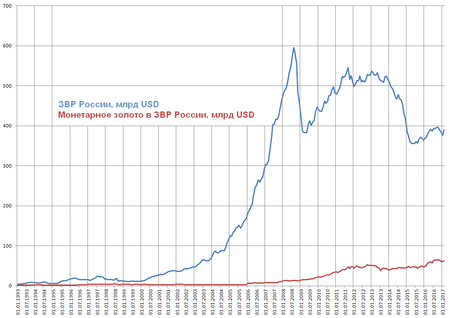

Доля монетарного золота в золотовалютных резервах России составляет около 23 % (данные на 1 декабря 2020 года), остальные 77 % — резервы в валюте (в частности вложения в облигации США — примерно 1 %, данные на декабрь 2020 года), куда также включают специальные права заимствования (СДР, SDR — Special Drawing Rights) и резервную позицию в МВФ.[4]

Россия за последние 10 лет (2009—2019) в четыре раза увеличила свои золотые резервы и заработала миллиарды долларов благодаря росту стоимости золота до шестилетнего максимума. Только за неполный 2019 год стоимость золотых резервов РФ выросла на 42 %, до 109,5 миллиарда долларов.[5]

Зачем России столько золота?

Центробанк России поставил очередной рекорд, скупив за 2016 год больше золота, чем любой другой центробанк планеты. Лидером по скупке золота ЦБ остаётся вот уже пять лет, при этом каждый год аппетиты Банка России только растут.[6]

В 2016 году ЦБ закупил 201 тонну золота, став тем самым главной фигурой на сужающемся рынке.[7]

В рамках подготовки к очередной волне мирового финансового кризиса Россия планомерно раскладывает яйца по разным корзинам. Вложения ЦБ в золото можно сравнить с покупкой банки варенья на чёрный день. Если чёрный день настанет, банка варенья позволит нам пережить голодные времена. Если же правы окажутся оптимисты, и в ближайшие годы большого кризиса планета не увидит, то банка варенья у нас в любом случае не пропадёт.

Кстати, отчёты показывают, что ЦБ особенно активно скупает золото в те месяцы, когда оно стоит дёшево. Это означает, что российский центробанк действует с умом, оптимизирует закупки, стараясь сэкономить государственные деньги. Судя по всему, мы имеем дело с продуманной стратегией, которая утверждена на самом высоком уровне.

В 2016 году Сергей Швецов, первый зампред Банка России, провозгласил план по объединению финансовых рынков стран БРИКС — или, если назвать вещи своими именами, по объединению рынков России и Китая.[8]

В марте 2017 года в рамках этого большого плана был сделан очередной шаг. Российский ЦБ открыл своё представительство в Пекине, чтобы создать золотое обеспечение торговли между двумя странами.[9]

Ближайшая цель очевидна — создать объединённый рынок золота, чтобы китайский инвестор мог купить золото у российского трейдера «в один клик», причём не через Лондон или Нью-Йорк, а напрямую.

Центральный банк и Минфин активно работают над тем, чтобы радикально снизить зависимость российской финансовой системы от западной инфраструктуры и закрыть геополитическим оппонентам России возможности шантажировать Москву с помощью угрозы блокирования доступа к западной финансовой инфраструктуре.

Ситуация, когда даже нашим ближайшим партнерам, например КНР, удобнее торговать с Россией с помощью долларов, а не рублей или юаней, является ненормальной. Вдвойне ненормальна ситуация, когда максимально удобный доступ к российским государственным облигациям китайские инвесторы получают через европейскую систему Euroclear, а не через структуры Московской Биржи.

Над преодолением этих и других проблем работают специалисты российских и китайских государственных структур, и в этом смысле создание прямого российско-китайского золотого рынка — это важный шаг вперед. Следующей хорошей новостью может стать выпуск юаневых государственных облигаций Российской Федерации, над которым активно работают российские чиновники.[10]

Исходя из того, что к вопросу создания интегрированной российско-китайской финансовой системы привлечены высшие чиновники РФ и КНР, можно смело предположить, что проблема защиты финансовой инфраструктуры стран БРИКС от внешних шоков и от внешнего давления была поставлена на самом высоком политическом уровне.

Можно предположить, что соображения высшего руководства России выглядят примерно так:

- Россия сильно завязана на финансовые рынки Запада, при этом наши отношения с Западом не являются ни дружескими, ни хотя бы равноправными.

- В случае ожидаемых финансовых проблем на Западе серьёзно пострадает и финансовая система России. Также проблемы могут возникнуть в случае обострения санкционного противостояния с Западом.

- В аналогичной ситуации находится и Китай.

- Для снижения рисков России с Китаем нужно выстраивать собственную инфраструктуру, а также продолжать проводить политику дедолларизации экономик.

Золото является только частью этого большого плана. В 2017 году в России открылся юаневый клиринговый центр.[11]

Российские бизнесмены могут теперь рассчитываться с китайцами прямо в юанях, а китайские инвесторы могут прямо из Пекина вкладываться в ОФЗ Минфина России. Процесс, разумеется, двусторонний: в Китае тоже работают представительства нескольких российских банков.

Впечатляет тот путь, который Россия проделала за последние 5 лет. Если ещё в 2012 многим казалось, что любое сопротивление долларовой машине бесполезно, то сейчас Россия и Китай делают вполне конкретные шаги по подготовке к моменту, когда долларовая система окажется на пороге полной нежизнеспособности.

См. также

Ссылки

- Международные резервы Российской Федерации — данные Центробанка РФ о динамике ЗВР и золотого запаса

|

[ + ] Экономософия

|

|||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|||||||||||||||||