Нефтяная игла: различия между версиями

AlexBond (обсуждение | вклад) |

AlexBond (обсуждение | вклад) |

||

| Строка 302: | Строка 302: | ||

В 2015—2016 гг. начал действовать ещё один фактор, давящий на курс рубля: дефляционное сжатие в США, в ходе которого дефицит долларов «высасывает» валюту из всех недолларовых экономик мира.[http://www.vestifinance.ru/articles/63222] Долларов не хватает, и центробанки многих стран мира вынуждены дружно продавать их. [http://aftershock.news/?q=node/364943] Причина дефицита долларов довольно проста: кредитов набрано очень много, кредиты надо отдавать, на отдачу кредитов нужны доллары. Поэтому доллары, на которые при иных обстоятельствах были бы куплены какие-нибудь активы в России, идут на погашение долгов в США[http://fritzmorgen.livejournal.com/853280.html]. | В 2015—2016 гг. начал действовать ещё один фактор, давящий на курс рубля: дефляционное сжатие в США, в ходе которого дефицит долларов «высасывает» валюту из всех недолларовых экономик мира.[http://www.vestifinance.ru/articles/63222] Долларов не хватает, и центробанки многих стран мира вынуждены дружно продавать их. [http://aftershock.news/?q=node/364943] Причина дефицита долларов довольно проста: кредитов набрано очень много, кредиты надо отдавать, на отдачу кредитов нужны доллары. Поэтому доллары, на которые при иных обстоятельствах были бы куплены какие-нибудь активы в России, идут на погашение долгов в США[http://fritzmorgen.livejournal.com/853280.html]. | ||

== Миф: Россия — страна бензоколонка == | |||

{{main|Сферы лидерства России}} | |||

В действительности, разумеется, экономика России не ограничивается добычей нефти и газа, и представление о России исключительно как о поставщике углеводородов, распространённое в западных СМИ и среди западных русофобов, в корне неверно. | |||

Россия - это одна из немногих стран, которые имеют принципиальную возможность производить практически любые виды товаров - для этого есть разнообразная промышленность, почти все вообразимые виды природных ресурсов и высокообразованное население. Просто Россия, как и любая другая страна, концентрируется на производстве наиболее конкурентоспособных товаров. | |||

Если говорить о мировом рынке, то Россия конкурентоспособна далеко не только в добыче нефти и газа, но является одним из лидеров в [[Российская оборонная промышленность|оборонной промышленности]], [[Российский атом|атомной отрасли]] и в целом энергетике, [[Сельское хозяйство России|сельском хозяйстве]], металлургии, [[Российский авиапром|авиа- и вертолётостроении]], [[Российский космос|ракетостроении и космической отрасли]], [[Российское двигателестроение|двигателестроении]], [[Российский ИТ-сектор|ИТ-секторе]] и так далее. | |||

Для оценки того, насколько разнообразной и сложной является экономика разных стран, используется разработанный учёными из МТИ и Гарварда (США) индекс экономической сложности ([[ewp:Economic Complexity Index|Economic Complexity Index]], ECI). Согласно данным за 2015 год, Россия находится на 49-м месте в списке из 124 стран, при этом позиция России за последние годы выросла.[http://atlas.media.mit.edu/en/rankings/country/eci/] Тут следует учесть, что, как правило, подобного рода западные рейтинги сконструированы таким образом, чтобы максимально занизить позиции неугодных Западу государств. И тем не менее, как мы видим, Россия находится в первой половине списка, намного опережая такие страны, как например, Австралия или Новая Зеландия. | |||

== Другая сторона вопроса == | == Другая сторона вопроса == | ||

Версия от 20:08, 14 ноября 2017

Нефтяная игла — популярный оппозиционный миф, согласно которому экономика России якобы почти полностью основана на экспорте углеводородов, а снижение объемов данного экспорта и/или цен на нефть якобы неминуемо приведёт к полному экономическому краху России. Утверждение о том, что «Россия сидит на нефтяной игле» хоть и содержит здравый призыв к диверсификации экономики, но соответствует истине лишь в очень ограниченной степени.

Представление о российской "нефтяной игле" распространено не только в среде несистемной оппозиции, но и на Западе — широко известно высказывание американского сенатора Джона Маккейна, который назвал Россию страной-бензоколонкой.[7]

В реальности добыча полезных ископаемых в структуре промышленности РФ по состоянию на 2014 год составляла всего 22,8 % (в фактических ценах)[8], а вклад доходов от экспорта топливно-энергетических товаров в ВВП России составляет 15,5 %.[1] Поэтому говорить о том, что взятая в целом экономика критически зависит от нефтегаза, не приходится (при этом нефть и газ составляют лишь часть топливно-энергетических товаров, хоть и крупнейшую).

Гораздо выше доля топлива и энергетики в российском экспорте (62,9 % в 2015 г.)[9][10] и в федеральном бюджете (42,9 % в 2015 г.)[11] — именно данные показатели часто подразумевают при оценке зависимости экономики и бюджета от экспорта топливно-энергетических товаров.[12] Стоит признать, что данные показатели действительно говорят о ключевой роли экспорта углеводородов для внешней торговли России, и следовательно, для её экономики вообще, о чём, в частности, говорится в бюллетене Аналитического центра при Правительстве Российской Федерации. [13] Высокую роль нефти в экспорте и в федеральном бюджете признают представители высшего руководства РФ, в том числе премьер Дмитрий Медведев и глава Счётной палаты Татьяна Голикова.[14][15]

Однако российская экономика отнюдь не исчерпывается внешней торговлей, а федеральный бюджет — это лишь часть консолидированного бюджета (включающего региональные и муниципальные), да и значительная часть топливно-энергетического экспорта — это нефтепродукты и прочие товары промышленной переработки (в 2016 г. доля необработанного сырья в экспорте составляет 44 %, что соответствует уровню многих развитых стран).[16]

Кризис 2014—2015 гг. опроверг главный тезис пессимистов, любящих порассуждать о нефтяной игле: на фоне снижения в 2014—2015 гг. цен на нефть доля углеводородов в экспорте РФ сильно снизилась в долларовом объёме,[2] однако масштаб экономических трудностей оказался сравнительно небольшим относительно 2009 года [17] — 3,7 % падения ВВП[18] по сравнению с 7,8 % падения во время кризиса 2009 г.[19], и это с учётом антироссийских санкций и других сложностей.[3] По итогам 2015 года доля нефтегазовых доходов в бюджете существенно сократилась — с 51,3 % в 2014 г. до 42,9 % в 2015 г., хотя это снижение обусловлено преимущественно падением доходов от продажи нефти и газа. [20][4]

Формулировка мифа

С точки зрения американского сенатора Джона Маккейна (известного русофоба) ситуация такова:

| Я считаю экономические санкции очень важным шагом. Я говорю о клептократах. Россия — это бензоколонка, которая притворяется страной. Это клептократия, это коррупция, это страна, чья экономика на самом деле зависит только от нефти и газа.[21][22] |

Подобная формулировка является заведомо ложной, так как полностью игнорирует существование других отраслей в экономике России.

Разбор мифа

Миф: высокая доля экспорта углеводородов в ВВП

В действительности вклад экспорта углеводородов в ВВП не особенно велик, что хорошо видно при обращении к статистике по экспорту сырой нефти, нефтепродуктов и природного газа за 2000-2015 гг.[5], а также по размеру ВВП. Ниже для наглядной демонстрации приведём несколько таблиц.

| Год | Экспорт сырой нефти (млрд $) |

Экспорт нефтепродуктов (млрд $) |

Экспорт природного газа (млрд $) |

|---|---|---|---|

| 2000 | 25,27 | 10,92 | 16,64 |

| 2001 | 24,99 | 9,38 | 17,77 |

| 2002 | 29,11 | 11,23 | 15,90 |

| 2003 | 39,68 | 14,01 | 19,98 |

| 2004 | 59,04 | 19,23 | 21,85 |

| 2005 | 83,44 | 33,81 | 31,67 |

| 2006 | 102,29 | 44,67 | 43,81 |

| 2007 | 121,50 | 52,23 | 44,84 |

| 2008 | 161,15 | 79,89 | 69,11 |

| 2009 | 100,59 | 48,15 | 41,97 |

| 2010 | 135,80 | 70,47 | 47,74 |

| 2011 | 181,81 | 95,71 | 64,29 |

| 2012 | 180,93 | 103,62 | 62,25 |

| 2013 | 173,67 | 109,41 | 65,97 |

| 2014 | 153,89 | 115,81 | 54,69 |

| 2015 | 89,59 | 67,45 | 41,78 |

| 2016 | 73,71 | 46,11 | 31,28 |

Таблица №2: доля экспорта углеводоров в ВВП (номинал)

| Год | ВВП номинальный (млрд $) |

Доля сырой нефти от ВВП (номинал) |

Доля нефтепродуктов от ВВП (номинал) |

Доля природного газа от ВВП (номинал) |

|---|---|---|---|---|

| 2000 | 260 | 9,72 | 4,20 | 6,40 |

| 2001 | 307 | 8,14 | 3,06 | 5,79 |

| 2002 | 345 | 8,44 | 3,25 | 4,61 |

| 2003 | 430 | 9,23 | 3,26 | 4,65 |

| 2004 | 591 | 9,99 | 3,25 | 3,70 |

| 2005 | 764 | 10,92 | 4,43 | 4,15 |

| 2006 | 990 | 10,33 | 4,51 | 4,43 |

| 2007 | 1300 | 9,34 | 4,02 | 3,45 |

| 2008 | 1661 | 9,70 | 4,81 | 4,16 |

| 2009 | 1223 | 8,23 | 3,94 | 3,43 |

| 2010 | 1488 | 9,13 | 4,73 | 3,21 |

| 2011 | 1858 | 9,79 | 5,15 | 3,46 |

| 2012 | 2017 | 8,97 | 5,14 | 3,09 |

| 2013 | 2097 | 8,28 | 5,22 | 3,15 |

| 2014 | 2031 | 7,58 | 5,70 | 2,69 |

| 2015 | 1371 | 6,54 | 4,92 | 3,05 |

| 2016 | 1283 | 5,75 | 3,59 | 2,44 |

Таблица №3: доля экспорта углеводоров в ВВП (по ППС)

| Год | ВВП (по ППС) (млрд $) |

Доля сырой нефти от ВВП (по ППС) |

Доля нефтепродуктов от ВВП (по ППС) |

Доля природного газа от ВВП (по ППС) |

|---|---|---|---|---|

| 2000 | 1001 | 2,52 | 1,09 | 1,66 |

| 2001 | 1075 | 2,32 | 0,87 | 1,65 |

| 2002 | 1167 | 2,49 | 0,96 | 1,36 |

| 2003 | 1339 | 2,96 | 1,05 | 1,49 |

| 2004 | 1474 | 4,01 | 1,30 | 1,48 |

| 2005 | 1697 | 4,92 | 1,99 | 1,87 |

| 2006 | 2134 | 4,79 | 2,09 | 2,05 |

| 2007 | 2378 | 5,11 | 2,20 | 1,89 |

| 2008 | 2878 | 5,60 | 2,78 | 2,40 |

| 2009 | 2768 | 3,63 | 1,74 | 1,52 |

| 2010 | 2928 | 4,64 | 2,41 | 1,63 |

| 2011 | 3442 | 5,28 | 2,78 | 1,87 |

| 2012 | 3625 | 4,99 | 2,86 | 1,72 |

| 2013 | 3468 | 5,01 | 3,16 | 1,93 |

| 2014 | 3666 | 4,20 | 3,16 | 1,51 |

| 2015 | 3580 | 2,50 | 1,88 | 1,17 |

| 2016 | 3920 | 1,88 | 1,18 | 0,79 |

Таблица №4: общая доля экспорта углеводородов от ВВП

| Год | Общая доля экспорта углеводоровов от ВВП (номинальный) |

Общая доля экспорта углеводоровов от ВВП (по ППС) |

|---|---|---|

| 2000 | 20,32 | 5,27 |

| 2001 | 16,99 | 4,84 |

| 2002 | 16,30 | 4,81 |

| 2003 | 17,14 | 5,50 |

| 2004 | 16,94 | 6,79 |

| 2005 | 19,50 | 8,78 |

| 2006 | 19,27 | 8,93 |

| 2007 | 16,81 | 9,20 |

| 2008 | 18,67 | 10,78 |

| 2009 | 15,60 | 6,92 |

| 2010 | 17,07 | 8,68 |

| 2011 | 18,40 | 9,93 |

| 2012 | 17,20 | 9,57 |

| 2013 | 16,65 | 10,1 |

| 2014 | 15,97 | 8,87 |

| 2015 | 14,51 | 5,55 |

| 2016 | 11,78 | 3,85 |

Нельзя отрицать, что доля экспорта углеводородов зависит от объемов экспорта, размера ВВП и цен на нефть. Но с учетом выше приведенных данных назвать Россию «страной-бензоколонкой» в экономическом отношении трудно, особенно если учитывать экспорт только сырой нефти и природного газа. С другой стороны, Россию можно назвать «нефгазовой страной», но с точки зрения геополитики — Россия крупная страна, экспортирующая достаточно нефти, чтобы серьёзно влиять на события в мире. Так, в 2014 году Россия экспортировала 222,9 млн тонн сырой нефти, в 2015—242,7 млн тонн, в 2016—252,8 млн тонн. Положительная динамика сохраняется и в 2017 году[23].

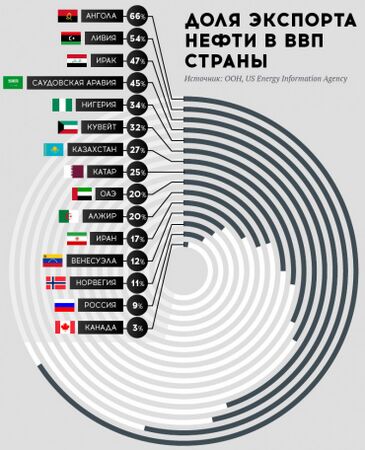

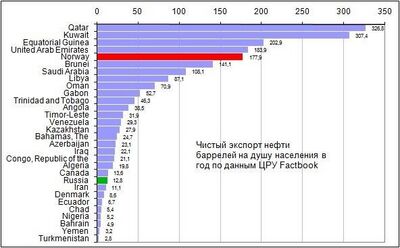

Очень сложно назвать Россию «страной-бензоколонкой» и с точки зрения подушевого экспорта нефти — по данным 2010 год (см. график слева) Россия экспортировала 12,8 баррелей нефти на душу населения, что в 14 раз меньше экспорта Норвегии и еще меньше экспорта по настоящему «нефтяных стран». Это доказывает не только сравнительно низкую роль экспорта нефти в экономике России, но и показывает, почему в России невозможна столь восхваляемая западниками «нефтяная социалка», которая практикуется, например, в Саудовской Аравии, Катаре или ОАЭ.

Возвращаясь к Норвегии, стоит отметить, что у нее экспорт нефти в ВВП играет также ничтожную роль — в 2013 году Норвегия вывезла 444,570 млн баррелей нефти[24][6] общей стоимостью $40,531 млрд, что равно 7,75 % от номинального ВВП того же года ($522,746 млрд[25]). При этом норвежцы не живут в 14 раз богаче россиян, так как Норвегия вкладывает все деньги от экспорта нефти в акции и облигации, якобы для «будущих поколений». Если учесть, что нынешняя мировая финансовая система полностью завязана на доллар, эти вложения фактически являются вложениями в американскую экономику — даже та их часть, которая не вложена напрямую в американский фондовый рынок и в американскую недвижимость. Таким образом, первый же системный кризис в США скорее всего приведёт к тому, что все норвежские накопления от многолетнего экспорта нефти обесценятся.

В 2015 году обозреватель американского издания Forbes Марк Адоманис подверг критике слова Маккейна о России как «стране-бензоколонке». В России, утверждаем Адоманис, есть ещё как минимум обрабатывающая промышленность и сектор услуг:

| Однако Россия, несмотря на все то, что мы часто о ней слышим, это не только автозаправочная станция. Ее обрабатывающая промышленность и сектор услуг не слишком конкурентоспособны по мировым меркам (очень немногие американцы покупают российские автомобили), но они существуют[26]. |

В качестве доказательства своих слов Марк Адоманис приводит любопытную диаграмму — процент «сырьевой ренты» от ВВП страны для разных стран мира. Россия на этой диаграмме находится примерно на двадцатом месте с показателем в 18 % (по всей видимости, в эту цифру входит не только нефть и газ, но и другое сырье — уголь, лес и т. д.).[27] Это весьма низкий показатель: в странах, которые по-настоящему зависят от экспорта природных ресурсов — таких как Катар, Саудовская Аравия и Конго — этот показатель находится на уровне от 35 до 60 %.

Если мы мысленно вычеркнем доходы от нефтяных ресурсов из ВВП страны, то подушевой ВВП в России все равно будет находиться на уровне стран восточной Европы (на 2016 год подушевой ВВП России немногим ниже, чем в Венгрии и Польше, и даже 25%-е снижение переведёт Россию на уровень относительно благополучных Хорватии и Румынии).[28] И действительно, добыча полезных ископаемых занимает всего лишь 24 % в структуре российской промышленности — остальные же 76 % приходятся на обрабатывающие производства и на инфраструктурные мощности вроде электростанций[29].

Строго говоря, впрочем, подобное вычеркивание некорректно по двум причинам:

- с одной стороны, доходы от добычи полезных ископаемых косвенно улучшают динамику других отраслей за счет мультипликативного эффекта, поэтому, если вдруг они каким-то чудом пропадут, пострадают и остальные отрасли.

- с другой стороны, вклад в ВВП от добычи полезных ископаемых никак не может исчезнуть в полном объёме — даже если полностью прекратится их экспорт, то останется внутренний рынок.

Конечно же, нельзя сказать, будто мы вовсе не зависим от экспорта сырой нефти. Зависимость есть — и мы можем надеяться полностью уйти от этой зависимости только к 2025—2030 годам. Однако зависимость эта на порядок менее критична, чем пытаются нам иногда доказать пессимисты.

При этом важно понимать следующее:

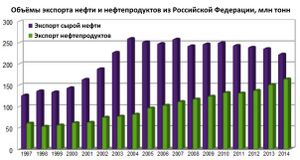

- Значительная часть нефти сейчас перерабатывается внутри России, на нефтеперерабатывающих заводах. В 2000-ом году Россия экспортировала 62,6 млн тонн нефтепродуктов, в 2014-ом — уже 165,3 млн тонн.[30]

- Энергетика является основой любой прочной экономики. Страны, которые не имеют контроля над нефтяными месторождениями, менее устойчивы экономически: они обычно сильно зависят от поставок углеводородов из-за рубежа.

- Добыча нефти является весьма высокотехнологичным производством, и Россия — одна из немногих стран мира, которая располагает собственными технологиями по добыче нефти.

Но самое главное — экспорт углеводородов является далеко не единственной отраслью промышленности России. Значимую роль в ней играют ВПК, автопром, атомная промышленность, ракетно-космическая отрасль и много других развитых производственных секторов.

Миф: высокая доля экспорта углеводородов в бюджете

На первый взгляд, доля нефтегазовых доходов в федеральном бюджете действительно высока — около половины. Однако федеральный бюджет — это лишь часть консолидированного бюджета, и доля нефти в консолидированном бюджете (куда входят также региональные и местные бюджеты) примерно вдвое ниже.

Отметим также, что в 2000-е годы нулевые произошел многократный рост ВВП России, при этом рос как сырьевой, так и не сырьевой сектор. Даже если завтра вся нефть и газ исчезнут, то это не сделает доходы бюджета РФ меньше, чем они были в 1999 году. К середине 2016 года доля нефтегазовых доходов в федеральном бюджете России снизилась до 43 % и продолжает снижаться дальше.[31] Но почему-то экономической катастрофы не произошло.

В дискуссиях о нефтяной ренте часто упоминается, что в нулевые годы резко возросла доля нефтегазовых доходов в бюджете России, но обычно не учитывается, что именно из себя представляют нефтегазовые бюджетные доходы бюджета. Согласно информации Минфина РФ, они формируются за счет следующих статей[32]

- налог на добычу полезных ископаемых в виде углеводородного сырья (нефть, газ горючий природный, газовый конденсат);

- вывозные таможенные пошлины на нефть сырую;

- вывозные таможенные пошлины на газ природный;

- вывозные таможенные пошлины на товары, выработанные из нефти.

В последнем случае речь идёт не о сырье, а промышленных продуктах переработки нефти.

Наконец, отметим, что значительная часть нефтяных доходов в годы высоких цен на нефть складывалась в Резервный фонд и Фонд национального достояния,[7] и выпадение этих доходов в период снижения цен не приводит экономику к катастрофе и не рушит бюджет, а просто означает более медленное пополнение этих фондов или их сокращение до тех пор, пока экономика не приноровится к более низкому уровню цен, который, по ряду причин не может держаться долго.

Миф: при Путине втрое увеличилась зависимость бюджета от нефти

См. также: Агитки:Сколько идёт в бюджет налогов от нефти

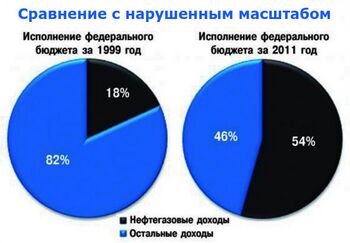

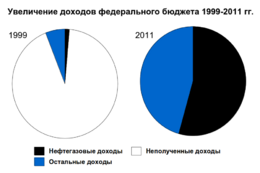

Данный миф строится на сравнении федеральных бюджетов 1999 и 2011 году — в первом доля нефтегазовых доходов составила 18 %, во втором уже 54 %. В таком сравнении спрятан целый ряд подвохов:

- Во-первых, почему вообще доля нефтегазовых доходов в бюджете 1999 года была такой низкой. Причина проста: спекуляции на продажах нефти и газа со стороны компрадоров-олигархов вроде М.Ходорковского, которые в те годы просто воровали углеводороды, не делясь с бюджетом доходами от её продажи в виде налогов. Все деньги от продажи нефти шли прямиком на Запад, на счета компрадоров — бюджет же получал «от щедрот» какие-то крохи. Если бы в 1999 году нефтяные компании платили налоги так же дисциплинированно, как в 2011, то очень вероятно доля нефти в доходах федерального бюджета была бы выше 18 процентов.

- Во-вторых, федеральный бюджет — не единственный бюджет в России. Есть ещё как минимум бюджеты субъектов Российской Федерации и местные бюджеты. Если учитывать их, доля нефтегазовых доходов в общей совокупности бюджетов страны будет куда как менее значимой.

- В-третьих, надо учитывать изменение цен на нефть. В 1999 году средняя стоимость нефти составляла 17 долларов за баррель, в 2011 году — 87 долларов за баррель. Таким образом, если мы предположим, что ничего, кроме цены на нефть в бюджете не поменялось вовсе, мы увидим, что в этом случае доля нефтегазовых доходов в бюджете должна была бы вырасти даже посильнее, чем с 18 % до 54 %. Кроме нефти есть ещё газ, бензин, мазут и многое другое, а биржевые цены на нефть влияют далеко не на все контракты, далеко не сразу и далеко не полностью.

Наконец, самое главное — следует учитывать не только относительную долю нефтегазовых доходов, но и абсолютную величину бюджета. На первой паре диаграмм слева два федеральных бюджета — за 1999 и за 2011 год — спрятаны в два круга одинакового размера. Вместе с тем, федеральный бюджет за эти годы вырос в 13 с лишним раз: с 25 до 341 млрд долларов. За эти 12 лет произошло экономическое чудо, доходы бюджета выросли на порядок: нефтегазовые доходы выросли в 40 раз, доходы от других секторов экономики — в 7,5 раз [33] (см. вторую пару диаграмм). Даже если представить себе фантастический сценарий, при котором вдруг все нефтегазовые доходы бюджета пропадут, то оставшиеся ненефтяные доходы будут в 6 раз превышать весь бюджет 1999 года (даже если учесть долларовую инфляцию, всё равно ненефтяной бюджет-2011 будет в разы больше бюджета-1999). Таким образом, можно говорить о том, что зависимость от нефти, наоборот, снизилась. [34]

Отметим повышенную налоговую и тарифную нагрузку на нефтегазовый сектор. Благодаря этому промышленность, наука, социальная сфера…платят в 3-4 раза меньше налогов и сборов, чем при равных условиях. Когда за счёт более примитивного продукта оплачивается (здесь — в косвенной форме) развитие приоритетных отраслей — это называют политикой ускоренного социально-экономического развития. Кстати, это — ещё один ответ тем, кто требует «вернуть недра народу».

Миф: экспортная зависимость России от нефти выросла

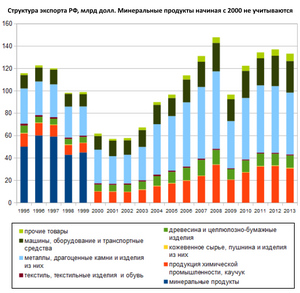

В 2014 году в сети появилась агитационная диаграмма, на которой была показана структура экспорта России. На первый взгляд, особенно если зритель незнаком с цифрами, кажется, что наш неминеральный экспорт резко сократился с времен Ельцина и будто сейчас Россия экспортирует одну лишь нефть. И это чистой воды манипуляция.

Суть манипуляции в том, что на агитационной диаграмме не был учтен абсолютный размер экспорта, точнее его роста в несколько раз [35], который происходил за счёт развития экономики России в нулевые годы. Если нарисовать график в нормальном масштабе (демонстрация), то становится видно, что неминеральный экспорт 2013 года превышает по размеру весь (то есть, вместе с нефтепродуктами) экспорт 1999 года

В дополнение к выше сказанному манипуляция диаграммы заключается в том, что в графе «топливо» учитывается отнюдь не только нефть, но и нефтепродукты достаточно глубокой переработки, и даже вся деятельность «Росатома» по строительству АЭС за рубежом.

Подробнее эта агитка разбирается вот здесь.

Миф: при низкой цене на нефть экономика России рухнет

Как показано выше, определённая зависимость доходов бюджета от нефтяного экспорта и цен на нефть, конечно же, существует, но не носит критически важного характера. Правительством предпринимаются шаги по сокращению этой зависимости — в частности, строятся и модернизируются НПЗ, которые позволяют не гнать сырую нефть, а перерабатывать её и поставлять уже готовые нефтепродукты. Переработка нефти растёт. [36][37]

Тем не менее, львиная доля экономики России не зависит от углеводородов. При низкой цене на нефть сократятся только «сверхдоходы», то есть перестанут поступать новые деньги на инвестиции, модернизацию и крупные инфраструктурные проекты. Часть программ по интенсивному развитию страны будет сокращена или заморожена. Основные расходы бюджета — пенсии, зарплаты бюджетникам, военным и прочее, будет выплачиваться в полном объёме, так как на них должно хватить ненефтяных денег.

Если даже низкая цена на нефть продержится достаточно долго, то в случае возникновения дефицита бюджета, этот дефицит будет покрываться из заранее накопленных резервов. Золотовалютные резервы России являются одними из крупнейших в мире, и их хватит на длительное время.

Важным моментом является то, что падение цены на нефть компенсируется ростом доллара к рублю, благодаря чему рублёвые доходы нефтяных компаний и российского бюджета не падают.[38]

В 2014—2015 гг. произошло практически трёхкратное снижение цен на нефть, однако вопреки ожиданиям всепропальщиков экономического краха не произошло. Масштаб экономических трудностей оказался сравнительно невелик — 3 % падения ВВП по сравнению с 8 % падения во время кризиса 2009 г., и это с учётом антироссийских санкций и других сложностей.

Миф: нефть в России скоро кончится и настанет катастрофа

Задекларированные российские запасы нефти достаточны для сохранения добычи на текущем уровне (600 млн тонн в год) на протяжении 30 лет.[39] При этом в России продолжает работать геологоразведка и постоянно совершаются новые открытия — что неудивительно при огромном размере страны. Так, в 2014 году в Астраханской области найдено крупнейшее вновь открытое месторождение нефти на суше России за последние десятки лет, причём нефть этого месторождения весьма качественная. В 2014 году Россия начала добычу нефти в Арктике на первой в мире арктической ледостойкой морской платформе «Приразломная». Российский континентальный шельф является самым большим в мире — только на его арктической части запасы нефти и газа на морском дне оцениваются в 106 млрд тонн нефтяного эквивалента. [40]

Только за последние годы в России открыты Западно-Ракушечное, Лонг-Юганское, Луцеяхское и Южно-Ляминское нефтяные месторождения, а также Центральное нефтегазоконденсатное месторождение России и Казахстана.

И даже в то отдалённое время, когда запасы сравнительно легко извлекаемой нефти в России всё-таки закончатся, то останутся огромные запасы газа и угля, а также огромный неосвоенный гидропотенциал сибирских рек. Не стоит забывать и о передовой ядерной энергетике России, запасов топлива для которой при переходе на замкнутый топливный цикл хватит на сотни лет. Всего этого достаточно, чтобы Россия и после окончания нефтяной эпохи оставалась энергетической сверхдержавой и ведущим экспортёром энергоресурсов в мире.

Миф: Россия гонит сырую нефть и не развивает переработку

Распространено ложное утверждение о том, что Россия продает на Запад сырую нефть, не развивая собственную переработку и собственные нефтеперерабатывающие заводы, отдавая тем самым часть прибыли западным НПЗ.

Такая проблема действительно существовала в 1990-е годы: находящиеся у власти либералы видели Россию в качестве сырьевой колонии Запада и полагали нормальной ситуацию, когда сырая нефть гонится в Европу и перерабатывается уже там. Проблема усугублялась тем, что после распада СССР значительное количество НПЗ осталось на Украине и Белоруссии, собственных мощностей России не хватало.

С избранием Владимира Путина президентом ситуация постепенно начала меняться. Уже с 2003 года экспорт сырой нефти из России начал постепенно сокращаться — несмотря на увеличение общего объёма добычи — а экспорт нефтепродуктов с 2000 по 2015 год вырос в 2,5 раза. [41][42] Выросла и доля нефтепродуктов в экспорте.

В России строятся и модернизируются многочисленные НПЗ — особенно много крупных нефтеперерабатывающих производств было построено или продолжает строиться в 2010-х гг.: см. новые заводы в сфере нефтепереработки в 2008—2012 гг., в 2012—2014 гг., строящиеся заводы.

Европейские НПЗ уже страдают из-за низкой загрузки: та нефть, которая раньше поступала к ним на переработку, теперь перерабатывается в России. [43] Также в Ангарске строится завод по выпуску необходимых для переработки нефти катализаторов, который должен полностью снять нашу зависимость от Запада в этом вопросе. Завод откроется уже в 2016 году. [44]

Миф: критическая зависимость курса рубля от цены на нефть

См. также: Статистика:История курса доллара к рублю

Курс рубля действительно зависит в том числе и от цены на нефть, но не стоит эту зависимость преувеличивать или считать это единственным фактором.

Посмотрим на разрушенную американцами Ливию, которая зависит от экспорта нефти очень сильно. Ливия экспортирует в восемь раз больше нефти на душу населения, чем Россия — казалось бы, ливийский динар должен был бы от снижения цен на нефть упасть значительно ниже российского рубля и обесцениться в несколько раз… однако на практике курс ливийского динара за последние полгода не только не упал, но даже слегка укрепился. [45]

Это лишний раз доказывает, что снижение цен на нефть хоть и неприятно для России, но всё же отнюдь не является главной причиной снижения курса рубля.

В условиях, когда фундаментальных внутриэкономических причин для обесценивания национальной валюты нет, главной причиной падений курса являются скоординированные спекулятивные атаки. Международные спекулянты умеют при необходимости играть против курсов чужих валют. Так, например, общеизвестна история, когда спекулянт Сорос сумел продавить курс английского фунта стерлингов на 25 % (см. Чёрная среда 1992 года).

Когда американцы организуют беспорядки в какой-нибудь интересной им стране — например, в Аргентине, Бразилии или в Турции — одновременно с майданом нередко загадочным образом падает курс местной валюты. [46][47] В условиях долларового мира поколебать курс «вражеской валюты» американцам несложно. Так, параллельно с атакой на рубль в ноябре-декабре 2014 года была осуществлена финансовая атака на турецкую лиру (которая достигла очередного исторического минимума) — эта атака активизировалась после того, как правительство Турции произвело ряд важных шагов в сторону сотрудничества с Россией, а также арестовало ряд турецких цветных революционеров. [48]

Впрочем, как правило, такие атаки не имеют долговременного эффекта. После окончания махинаций спекулянтов искусственно нагнанный курс обычно откатывается на более адекватные рубежи. И если посмотреть на долгосрочную погодовую динамику курса рубля и динамику цен на нефть, то оказывается, что практически никакой зависимости нет, а наблюдаемая корреляция этих показателей за последние 22 года показывает совершенно обратный результат по сравнению с тем, что говорят либеральные экономисты: цены на нефть существенно выросли, а рубль существенно ослаб, а вовсе не наоборот. Но на курс рубля конечно же влияет и монетарная политика. Если будет запущен печатный станок, то курс рубля ослабнет, без связи с ценой нефти.[49]

Ещё одной причиной снижения курса рубля явились антироссийские санкции, введённые странами Запада под давлением США. Американцы сами фактически признали свою ответственность за это: с заявлениями в ключе «наши санкции сработали успешно, рубль упал» выступили в декабре 2014 года представитель Белого Дома Джош Эрнест и глава Национального экономического совета Джейсон Фурман. [50][51]

В 2015—2016 гг. начал действовать ещё один фактор, давящий на курс рубля: дефляционное сжатие в США, в ходе которого дефицит долларов «высасывает» валюту из всех недолларовых экономик мира.[52] Долларов не хватает, и центробанки многих стран мира вынуждены дружно продавать их. [53] Причина дефицита долларов довольно проста: кредитов набрано очень много, кредиты надо отдавать, на отдачу кредитов нужны доллары. Поэтому доллары, на которые при иных обстоятельствах были бы куплены какие-нибудь активы в России, идут на погашение долгов в США[54].

Миф: Россия — страна бензоколонка

Основная статья: Сферы лидерства России

В действительности, разумеется, экономика России не ограничивается добычей нефти и газа, и представление о России исключительно как о поставщике углеводородов, распространённое в западных СМИ и среди западных русофобов, в корне неверно.

Россия - это одна из немногих стран, которые имеют принципиальную возможность производить практически любые виды товаров - для этого есть разнообразная промышленность, почти все вообразимые виды природных ресурсов и высокообразованное население. Просто Россия, как и любая другая страна, концентрируется на производстве наиболее конкурентоспособных товаров.

Если говорить о мировом рынке, то Россия конкурентоспособна далеко не только в добыче нефти и газа, но является одним из лидеров в оборонной промышленности, атомной отрасли и в целом энергетике, сельском хозяйстве, металлургии, авиа- и вертолётостроении, ракетостроении и космической отрасли, двигателестроении, ИТ-секторе и так далее.

Для оценки того, насколько разнообразной и сложной является экономика разных стран, используется разработанный учёными из МТИ и Гарварда (США) индекс экономической сложности (Economic Complexity Index, ECI). Согласно данным за 2015 год, Россия находится на 49-м месте в списке из 124 стран, при этом позиция России за последние годы выросла.[55] Тут следует учесть, что, как правило, подобного рода западные рейтинги сконструированы таким образом, чтобы максимально занизить позиции неугодных Западу государств. И тем не менее, как мы видим, Россия находится в первой половине списка, намного опережая такие страны, как например, Австралия или Новая Зеландия.

Другая сторона вопроса

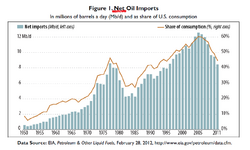

Зависимость стран Запада от импорта нефти

В мире все взаимосвязано, а в мировой экономике тем более — если существуют страны, зависимые от экспорта нефти, то существуют и страны, зависимые от ее импорта. От экспорта нефти из России зависят в первую очередь страны Евросоюза — в 2015 году Евросоюз импортировал 3825,2 млн баррелей нефти, из которых 1127,8 млн баррелей (29,48 %) приходились на Россию. При этом интересно, что из всех 30 основных поставщиков нефти в ЕС Россия занимает по абсолютным объемам первое место:

| Поставщик | Объем поставок (млн баррелей) |

Объем поставок (в % от общего импорта ЕС) |

|---|---|---|

| Россия | 1127,8 | 29,48 |

| Норвегия | 446,5 | 11,67 |

| Нигерия | 320,2 | 8,37 |

| Саудовская Аравия | 308,7 | 8,07 |

| Ирак | 281,6 | 7,36 |

| Казахстан | 243 | 6,35 |

| Азербайджан | 184 | 4,81 |

| Алжир | 168,6 | 4,40 |

| Ангола | 154,9 | 4,04 |

| Ливия | 107,7 | 2,82 |

| Всего | 3825,2 | 100 |

Для учета взяты лишь те страны, импорт нефти из которых превышает 100 млн баррелей в год. Зависимость ЕС от экспорта российской нефти конечно не равномерная — Прибалтика и Восточная Европа до половины импортируемой нефти получают из России, в то время как для остального Евросоюза зависимость куда скромнее[56]. В случае полного отказа от импорта нефти из России Евросоюз, конечно, не будет мерзнуть и производство полностью не остановиться, но он столкнется с неизбежной необходимостью выбирать между экономией и многократным увеличением импорта от других поставщиков.

Миф: нефть и газ скоро станут не нужны

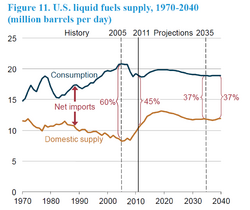

Часто приходится слышать, что новые технологии вот-вот положат конец зависимости Запада от импорта нефти и газа, что должно «порвать в клочья» экономику России. Обычно приводятся следующие аргументы:

- Развитие энергосберегающих технологий

- Комментарий: Энергосберегающие технологии по сути лишь паллиатив — неисчерпывающее, временное решение, полумера, закрывающее как «плащ» саму проблему зависимости от нефти, ибо энергосбережение позволяет более эффективно расходовать энергию, которая всё равно должна откуда-то поступать. Солнечная и ветряная энергетика на настоящий момент по-прежнему недостаточно эффективны и не способны составить существенную конкуренцию нефти и газу. Более того, даже те эксперты, которые считают, что альтернативная энргетика и электромобили понизят спрос на нефть, утверждают, что произойдёт это нескоро — лишь в районе 2030 года.[57]

- Замена нефти и газа углём

- Комментарий: Весьма проблематичное решение, так как за почти сто лет инфраструктура, транспортные средства и промышленность были перестроены и сейчас рассчитаны преимущественно на использование нефти и газа, а переориентация обратно на уголь[8] потребует немало времени и средств. Также стоит учитывать, что уголь крайне неэкологичное топливо. Наконец, во многих странах нет не только достаточного числа месторождений нефти и газа, но и угля (в России — есть).

- Развитие месторождений сланцевого газа и нефти, а также нефти и газа из битуминозных песков.

- Комментарий: Несмотря на огромные запасы себестоимость добычи этих энергоносителей существенно выше, чем у традиционных нефти и газа, поэтому эти месторождения не позволят быстро избавиться от внешней зависимости. Что характерно, сами американцы отлично осознают эту проблему, что отражается в отчётах их профильных ведомств и научных организаций[58][59][60][61].

«Угольная» и «нефтяная игла» стран Запада

Сторонники тезиса об «экономической отсталости России», её «сырьевой направленности» как-то «забывают», что многие другие развитые страны добились своего статуса во многом благодаря продаже сырья, в том числе — энергетического. Так, Британская Империя в XIX веке была крупнейшем экспортёром угля, который поставлялся, в частности, в Санкт-Петербург, но никому почему-то не приходит в голову говорить о том, что Англия была «страной-кочегаркой», «сырьевым придатком Российской империи».

США в первой половине XX века были крупнейшим экспортёром нефти и продуктов её переработки: в 1950-е годы половина всей нефти, продававшейся на мировых рынках, имела американское происхождение. Причём в те времена Соединённые Штаты считались на Западе эталоном экономического развития, и никто почему-то не упрекал их в той роли, какую нефть играла в их экономике и экспорте.

Тех же критиков, которые ставят в пример России экономику стран вроде Японии или Германии, можно спросить: «А что, в Японии или Германии нашли нефть? Или они отказались от её разработки? А если нет, то зачем их сравнивать с Россией?» [62]

Часто задаваемые вопросы

К чему приведёт падение цен на нефть

См. также: Статистика:История цен на нефть

В конце 2014 г. случилось существенное падение цен на нефть, от уровня около 100—110 долларов за баррель на протяжении большей части года до уровня примерно 65 долларов за баррель в начале декабря. [63] Многие посчитали это катастрофическим падением цены, однако надо напомнить, что в 2008 году цены упали ещё глубже, со 145 долларов летом до 36-40 долларов в декабре. В тот раз падение нефти было связано с первой волной мирового экономического кризиса (также его связывали с экономической атакой США на Россию после войны в Южной Осетии 08.08.08, когда Россия впервые применила силу к американскому сателлиту — Грузии). Однако низкие цены на нефть продержались тогда недолго — уже с первых месяцев 2009 г. начался медленный рост цен, к середине 2009 г. цена достигла 70 долларов за баррель, а к началу 2011 г. цена вновь превысила 100 долларов за баррель.

Дело в том, что низкая цена на нефть не выгодна ни ключевым странам-производителям нефти, ни крупнейшему потребителю — США, ведь американцы пытаются развивать у себя добычу сланцевой нефти и сланцевого газа, добыча которых до падения цен на нефть был рентабельна только при уровне цен не менее 80-90 долларов за баррель. Как следствие, добыча сланцевой нефти и число буровых установок после падения цен на нефть сильно сократились. В то же время в 2016—2017 годах, американским сланцевикам потребовался подъем цен на нефть до 50 долларов за баррель, чтобы опять наращивать число буровых и добычу. [64] [65]. По всей видимости, более низкая цена на нефть для сланцевой отрасли США была бы уже некомфортна. Дешевая нефть невыгодна и Канаде, где значительная её часть добывается из битумозных песков, что требует повышенных вложений. Снижение цен на нефть ведёт к снижению цен на газ, что крайне невыгодно производителям сжиженного природного газа (СПГ), который рентабелен только при достаточно высоких ценах (в России есть несколько проектов СПГ, но в основном российский газовый экспорт идёт по трубопроводам, а в плане возможностей поставок трубопроводного газа у России почти нет конкурентов).[66]

Маловероятно, что низкий уровень цен на нефть продержится долго, так как слишком многим игрокам на рынке он невыгоден. Длительное падение цен на нефть возможно только в случае глубокого многолетнего экономического кризиса в мировом масштабе, либо в случае перехода мировой экономики с углеводородов на другие источники энергии (на подобный переход, однако, потребовались бы многие десятки лет).

Почему случаются масштабные падения цен на нефть

Почему же вообще случаются столь сильные падения цен на нефть, если они экономически не обоснованы? Обыкновенная теория баланса спроса и предложения здесь не работает. Цена на нефть уже дважды за последнее десятилетие упала в 3-4 раза, однако мировое потребление нефти при этом осталось на практически том же самом уровне, то есть спрос не упал.

Объяснение масштабным падения цен следует искать в таких явлениях, как финансовые спекуляции крупных игроков на рынке и экономико-геополитическое противостояние крупных нефтедобывающих компаний и стран. Крупные игроки, договорившись, могут сбивать или, наоборот, повышать цены на нефтяные контракты, если это им выгодно по тем или иным причинам. Некоторые страны и компании-производители могут договариваться или даже в одностороннем порядке резко наращивать объёмы добытой нефти и выбрасывать эту нефть на рынок, чтобы сбить цену (есть подозрение, что именно эту схему использовали в 2014—2016 гг. Саудовская Аравия и другие нефтедобывающие арабские страны с целью уничтожить своих конкурентов, в первую очередь западных компаний-добытчиков сланцевого газа и нефти, которые имеют очень высокую себестоимость добычи и вынуждены закрываться при низких ценах на нефть).

Кроме того, на ситуацию с ценой может серьёзно влиять банальная подделка статистики. Весной 2016 года США были вынуждены признать махинации с нефтяной статистикой — на рынке торговались огромные объёмы не существующей реально нефти (не добытой, о законтрактованной). По данным Wall Street Journal, в последнем квартале 2015 года объем «призрачной» нефти достигал 1,1 млн барр., что составляло примерно 43 % всей «лишней» нефти на рынке. Разумеется, такие объёмы не могли не повлиять на рынок и существенно опустили цену вниз.[67][68]

Следует отметить, что США среди всех прочих государств имеют наибольшие возможности для контроля над нефтяными ценами, главным образом с помощью рыночных спекуляций и военно-политического давления на страны-производители нефти, но также и благодаря тому, что США являются крупнейшим потребителем и одним из крупнейших производителей нефти. Однако в США на нефтяной рынок влияют различные группировки элит, и зачастую действия одной группировки могут приводить к подрыву интересов другой группировки (например, интересы тех же сланцевиков и прочих нефтяников США страдают при падении цен, тогда как многие американские банкиры и промышленники несут от этого выгоду).

См. также

- Агитки:Сколько идёт в бюджет налогов от нефти

- Статистика:История цен на нефть

- Миф:80 долларов за баррель

- Либеральные мифы

- Сланцевый газ

- Дедолларизация

- Высокотехнологичная продукция России

Ссылки

Статистика ЦБ

- Экспорт Российской Федерации сырой нефти за 2000—2015 годы

- Экспорт Российской Федерации природного газа за 2000—2015 годы

- Экспорт Российской Федерации нефтепродуктов за 2000—2015 годы

- Физические объемы основных составляющих экспорта товаров с сезонной корректировкой

Прочие источники

- Как рост цены на нефть повлиял на рост экономик стран-экспортеров нефти

- Перелезет ли Россия с нефтяной иглы на солнечную

- Почему Россию неправильно называть «нефтяной страной»

- Миф о нефтяной игле

- При каких условиях нефть будет стоить 5 долларов за баррель

- Почему рубль не боится падающей нефти?

- Поиск взаимосвязей на примере Нефть-Рубль

Примечания

- ↑ Суммарный экспорт топливно-энергетических товаров по данным ФТС в 2014 г. составил 345,5 млрд долларов. ВВП России в том же году по данным Росстата составил 77,8 трлн рублей при среднегодовом курсе доллара в 38,4 руб.[1] [2]

- ↑ При этом физические объемы топливно-энергетического экспорта выросли. После сокращения поставок сырой нефти в 2014 году по сравнению с 2013 годом (223 и 237 млн тонн соответственно), в 2015 г. РФ нарастила поставки до 244 млн тонн. Продолжались увеличиваться поставки нефтепродуктов: 152 млн тонн в 2013 г., 165 млн тонн в 2014 г., 172 млн тонн в 2015 г. Также выросли поставки угля со 139 млн тонн в 2013 г. до 153 млн тонн в 2014 и 2015 гг.[3]

- ↑ Падение ВВП в 2015 году было частично компенсировано падением импорта на 25,7 %, добавившего 5,1 п.п. к ВВП, что почти полностью нивелировало отрицательный вклад личного потребления, составившего −5,2 п.п. ВВП, а также ростом экспорта на 3,6 %, добавившего 1 п.п. ВВП (в 2009 г. падение экспорта дало −1,5 п.п. ВВП). В 2009 году падение импорта дало 6,7 п.п. ВВП при отрицательном вкладе личного потребления всего лишь в −2,5 п.п. ВВП.[4] Также в 2014—2015 гг. (в отличие от кризиса 2009 года) был сильно девальвирован рубль.

- ↑ Одновременно со снижением доли нефтегазовых доходов в 2015 вырос до 3,7 % ВВП дефицит бюджета, что объясняется, однако, расходами на принятую до 2020 года программу перевооружения армии.[5]

- ↑ Данные за 2016-2017 гг. доступны по ссылке (раздел Внешняя торговля товарами и услугами)

- ↑ Цифра приблизительная, так как высчитана путём умножения величины экспортируемых баррелей в день на число дней в году.

- ↑ Определенная часть нефтегазовых доходов в виде нефтегазового трансферта ежегодно направляется на финансирование расходов федерального бюджета. После формирования нефтегазового трансферта в полном объеме нефтегазовые доходы поступают в Резервный фонд. Нормативная величина Резервного фонда утверждается федеральным законом о федеральном бюджете на очередной финансовый год и плановый период в абсолютном размере, определенном исходя из 10 % прогнозируемого на соответствующий год объема валового внутреннего продукта. После наполнения Резервного фонда до указанного размера нефтегазовые доходы направляются в Фонд национального благосостояния.[6].

- ↑ В XVIII—XIX вв. основной источник топлива и энергии

|

[ + ] Экономософия

|

|||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|||||||||||||||||